- 1. Оффшорные схемы – что это

- 2. Как понять принципы действия оффшорных схем на примерах и научиться пользоваться этой налоговой системой

- 3. Офшорные сделки как инструмент зарабатывания денег

- 4. Как понимать суть оффшорной сделки

- 5. Раскрываем сущность оффшорных операций

- 6. Что такое оффшорные операции

- 7. Оффшорное финансирование – раскрываем тайны

- 8. Схемы и компании – примеры взаимосвязи

- 9. Правила налогообложения оффшорных стран

- 10. Россия и налогообложения оффшорных компаний

«Офшор» – слово довольно странное для обычного человека. Хотя все чаще о нем приходится слышать в СМИ. Значение термина «off shore» с английского трактуется как «за берегом».

В общем, офшор – это своеобразная экономическая зона, охватывающая территорию определенной страны, на которой действуют льготные условия для ведения бизнеса. Благодаря низким налоговым ставкам или их отсутствию граждане других стран создают свои компании и избегают уплаты налогов.

Весь этот механизм предназначен, чтобы увеличить прибыль. Предприниматель, создавая офшор, остается работать на территории своей страны, но фирма будет зарегистрирована в другом государстве.

Чтобы понять, как это функционирует, рассмотрим простой пример.

Если на территории России за определенную услугу, условно говоря, необходимо платить, 20% от прибыли, то оффшорная организация на Кипре заплатит за то же 5% налогов. Следовательно, предприниматель по этой схеме сохранит 15% своих средств.

Оффшорные схемы – что это

Чтобы реализовать планы с уменьшением налогов, необходимо запустить целую систему. Существуя уже не один десяток лет, на мировом рынке сформировалось много путей, по которым воплощают в жизнь операции в безналоговых зонах.

Проще говоря, оффшорные схемы – это механизм, по правилам которого происходит сотрудничество компаний в иной зоне с внешним миром. Ожидаемый конечный результат – увеличение доходов благодаря уменьшению или полному отсутствию налогов.

Обязательными участниками процесса являются респонденты или их компании, фирма, которая будет зарегистрирована в оффшорной зоне, и потенциальный покупатель.

Целью таких систем является оптимизация системы налогообложения. Как правило, не существует четких стандартов, регулирующих деятельность непосредственных участников этого процесса. Каждый бизнес требует персонального подхода, поскольку условия проведения операций не всегда одинаковы.

Как понять принципы действия оффшорных схем на примерах и научиться пользоваться этой налоговой системой

Чаще всего применение оффшоров связано с торговлей. Чтобы экспортировать товар, необходимо совместить три стороны: продавца, покупателя и посредника, которым и будет оффшорная компания. За минимальную цену (например, 100 000 рублей) фирма продает товар безналоговой организации и платит минимальные налоги только с указанной суммы. Оффшорная компания, которая уже будет собственником продукции, перепродает ее по рыночной стоимости (например, 500 000 рублей), и вся выручка (то есть прибыль 400 000 и проценты с него) остается на счетах этой организации и в конечном итоге вернется к экспортеру – такая схема.

Если рассматривать в общем, то вся деятельность этих компаний направлена на то, чтобы держать определенную информацию в тени. Те, кто не хочет показывать свое состояние (а это в основном богатые люди), переводят свои средства в офшоры. А там, согласно законодательству, не предоставляют информации о своих клиентах. Соответственно, деньги не облагаются налогом, а пользование ими возможно из любой точки планеты.

Чтобы подробнее разобрать суть оффшорных схем, разложим их по полочкам:

- Для начала нам нужен субъект, который имеет определенную заинтересованность или стремится избежать налогообложения.

- Затем ищем или создаем оффшорную компанию, через которую проводим все операции (сохраняем на ее счетах деньги, проводим закупку или продажу товаров, осуществляем определенные расчеты, нанимаем агентов или субподрядчиков и другое).

- Далее проворачиваем выгодные сделки и осуществляем финансирование.

- И сэкономленные средства, которые не были обложены налогом, а это в основном большая сумма, остаются в распоряжении субъекта.

Чтобы лучше понять, как проводятся сделки, какие основные операции и типовые схемы офшоров, как происходит финансирование, и какой порядок налогообложения, вам нужно ознакомиться с нашей статьей.

Офшорные сделки как инструмент зарабатывания денег

Недостаточно владеть компанией в оффшорной зоне, которая будет проводить основные операции. Важным элементом этой игры будет сделка. Она представляет собой официальные договоры, которые в дальнейшем заключит компания с потенциальными клиентами. Или соглашение, которое устанавливает респондент с компанией.

Обычно информация, которую содержит оффшорная сделка, является конфиденциальной. Например, о хранении средств определенных лиц.

Заметьте, что все действия будут фактически законны. Законодательством Российской Федерации не запрещена деятельность таких организаций. Они определяются, как «контролируемые иностранные компании». Но иногда государственные органы проверяют деятельность тех или иных учреждений и применяют ограничения, касающиеся налогов.

Как понимать суть оффшорной сделки

Говоря на простом языке, сделка – это определенный документ, регулирующий отношения участников торгового или финансового процесса. В нашем случае стороны представлены респондентом и организацией. Если деятельность направлена на нивелирование налогов за счет закупки или продажи определенных товаров, то в процесс будет вовлечена еще и третья сторона – покупатель или продавец (тот, кто будет иметь меньше выгоды).

Чтобы правильно отрегулировать весь процесс, необходимо сформировать правильную документальную основу, чтобы все было законно.

И самая большая проблема офшоров связана с тем, что многие фирмы не слишком доверяют компаниям, которые создаются на безналоговой зоне. Поэтому необходимо убедить будущего клиента в безопасности такого сотрудничества. А это очень трудно сделать без документального основания.

Какие бывают виды оффшорных сделок:

- Между респондентом и иностранной компанией. Она имеет также несколько подвидов:

- для открытия счетов в банках. Такой вид сделки будет конфиденциальным. О количестве денег, которые вы держите в банках, практически никто не узнает;

- для проведения экспорта или импорта. В этой ситуации придется оформлять специальную компанию, которая будет проводить операции по продаже или закупке товара в зоне упрощенного налогообложения;

- для оказания услуг. С помощью оффшорной организации вы сможете получить множество услуг по сниженной стоимости, и при этом не надо будет их облагать.

- Между оффшорной организации и стороной, которая будет осуществлять закупку. Как уже говорилось выше, сделки могут содержать еще и третью сторону, на которую будет направлена особое внимание. Чтобы покупатель остался довольным такого рода сотрудничеством, необходимо его не только заинтересовать выгодными условиями, но и провести все в рамках закона.

- Сделки между оффшорной организацией и дочерней фирмой. На самом деле, очень тщательно проверяют деятельность фирм на международном рынке. Поэтому, когда такая компания создает дочерние организации, выполняющие практическую всю работу, а получают за это малые проценты, по сравнению с рыночной стоимостью, это может вызвать определенные сомнения. Поэтому к таким договорам нужно относиться максимально внимательно.

![]()

Помните, что сделка – это мощный механизм, в котором должны быть четко определены права и обязанности сторон.

Раскрываем сущность оффшорных операций

Если свести к минимуму возможное налогообложения, для сохранения коммерческой тайны в практике очень часто пользуются проведением оффшорных операций. Обычно пользуются такими услугами очень крупные компании. Благодаря такому инструменту, используя правовые нормы, участникам процесса удается свести систему налогообложения практически к нулю.

Они используются, когда:

- Необходимо скрыть доходы от проведенных сделок.

- С целью сокрытия информации о суммах, которые находятся на счетах, о собственниках, акционерах или активах компании.

- Для проведения международных торгов или для защиты коммерческой тайны.

К оффшорных операций относят следующие действия:

- Покупка определенного имущества: зданий, фирм, яхт. Для этого используют оффшоры, чтобы не платить налоги в той стране, где проживает этот человек. Однако заметьте, что формальным собственником имущества будет гражданин страны, где будет зарегистрирована компания.

- Формирование капитала и вывода его из зоны, где на него может быть наложен налог. Вы будете иметь постоянный доступ к средствам, поэтому управление ими не будет слишком обременительным.

- Покупать или продавать определенные компании. С офшоров делать это гораздо проще с точки зрения упрощенной системы налогообложения.

В общем, оффшорные операции представляют собой целую систему различных действий. Чтобы окунуться во все тонкости, мы постараемся сосредоточиться на объяснении важнейших вещей.

Что такое оффшорные операции

Это услуги, направленные на облегчение ведения бизнеса. В модернизированном виде они предназначены не только для тайных операций, но и предусматривают предоставление консультаций, чтобы подобрать наилучшую стратегию и место для ведения бизнеса.

Также это действия, которые помогают разобраться в юрисдикции, обеспечить подбор персонала, поддерживать вести бизнес в другой стране.

Целью операций является выбор выгодных условий для получения быстрой прибыли.

Оффшорное финансирование – раскрываем тайны

Зарабатывание денег – дело не простое. И даже вклады по оффшорным схемам требуют детального планирования инвестиций, чтобы не просчитаться Финансирование в оффшорах представляет собой систему средств, которые поддерживают функционирование всей структуры.

Это не просто вывод денег из одной зоны в другую с целью побега от налоговой системы. Это также верный расчет, который направляется на достижение прибыли.

Источниками финансирования являются физические или юридические лица, которые стремятся провести оффшорную операцию. Для стран, которые имеют низкий налоговый порог, очень выгодны капиталовложения иностранцев даже с условиями низкого налогообложения, поскольку альтернативы для привлечения средств от инвесторов в них фактически нет.

Почему люди отдают предпочтение именно такому виду финансирования? Об этом шла речь выше – каждый стремится избежать дополнительных расходов, связанных с кредитованием.

Какие принципы работы оффшорного финансирования

Первое, о чем нужно помнить, так это о наличии финансового ресурса. Согласитесь, что обычный человек со среднестатистическими доходами ни разу даже не задумывалась о возможных вывода денег.

А вот люди с высокими доходами стараются не отдавать заработанные средства, а всякими методами их сохранить.

Как работает оффшорное финансирование? Человек, имеющий большие накопления, переводит их на счета иностранных банков в пределах оффшорных зон. Там, благодаря конфиденциальности, о его доходах никто не узнает, и платить проценты с суммы в фонд государства, в котором проживает этот человек, никто не будет.

Если наш герой захочет купить определенный товар по более низким ценам, то приобретет его через оффшорную компанию. Благодаря минимальным взносам и низкой закрутке покупатель выведет товар по выгодным тарифам.

Методов финансирования существует множество. Нужно проводить его, проанализировав все преимущества и риски. Попробуем схематично разобраться в типичных оффшорных системах.

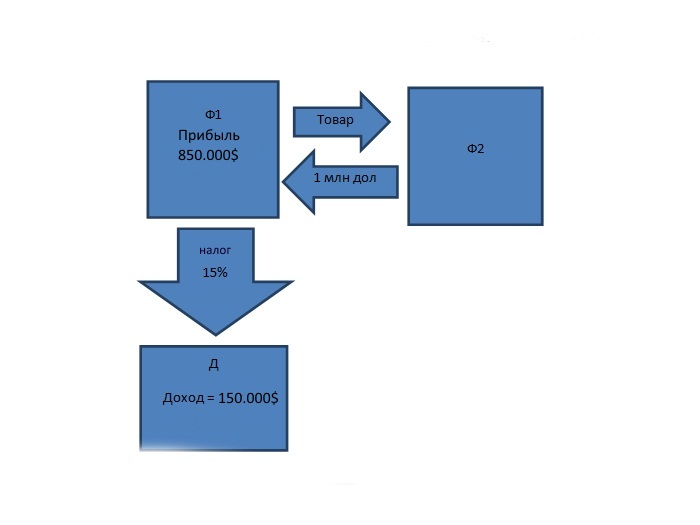

Представим ситуацию, что определенная фирма, назовем ее Ф1, решила продать товар. Подсчитав, что из этого можно получить 1 млн долл. от фирмы Ф2, руководители определили, что им придется заплатить 15% от прибыли, а это 150 тыс. долл. – государству (Д). Это выглядело бы примерно так:

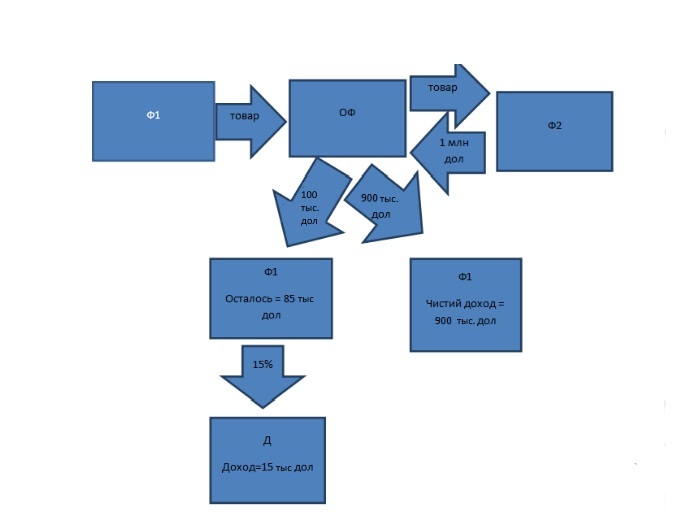

Если же фирма воспользуется услугами оффшорных компаний, тогда схема поменяется. Свой товар Ф1 предложит оффшорной фирме (ОФ) цены в 100 тыс. долл. Заплатит налог в размере 15%, а это 15 тыс. долл. ОФ, в свою очередь продаст товар Ф2 за 1 млн. долл., И при этом не заплатит налога. Тогда чистая прибыль, которая достанется экспортеру, составит 985 тыс. долл., Что на 135 тыс. больше, чем в первом случае.

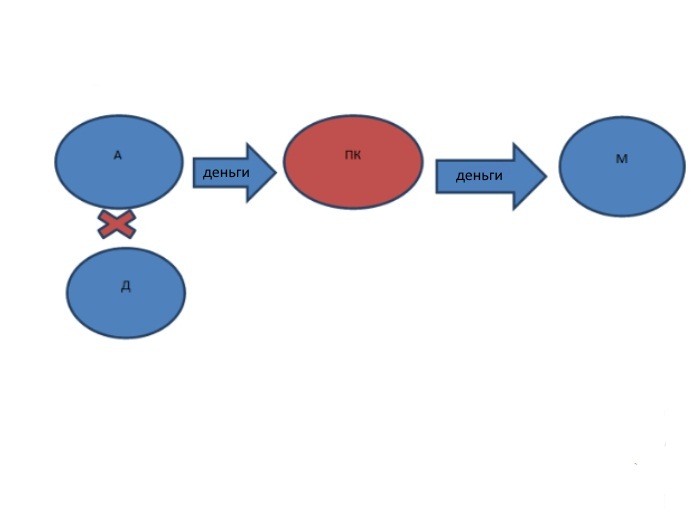

Второй случай, когда лицо, назовем его А, решило приобрести имение за рубежом (М). При этом желает не платить налог в стране, где проживает (Д), то с помощью оффшора человек переводит средства в подставную оффшорную компанию (ПК), и руководитель этого учреждения, житель оффшорной зоны, покупает дом с регистрацией на себя.

Схемы и компании – примеры взаимосвязи

История знает немало примеров, связанных с офшорами на мировом рынке. И там есть много известных имен.

Например таких, как Сильвио Берлускони. Он находился на высших государственных должностях Италии. В 1998 году разразился скандал с обвинением чиновника в переводе через офшоры 6 000 000 евро на счет экс-премьера Италии – Беттина Кракси, который был другом Берлускони. За это последний получил заключение на два года, однако его не отбыл из-за того, что истек срок давности. Поэтому, как видите, офшоры – довольно рискованное делом, потому что постоянно подвергаются расследованием как со стороны правоохранителей, так со стороны журналистов.

Еще один скандал затронул премьер-министра Исландии, из-за чего он в 2016 году подал в отставку. По показаниям, Сигмунд Гюннлёйгссон купил фирму на Виргинских островах, принадлежащих Великобритании, и с ее помощью получал деньги и уклонялся от налогов.

Среди многочисленных расследований можно найти немало чиновников, связанных с Россией. Ведь, как свидетельствует статистика, таким образом обогатилось очень много людей. Полиции все равно, кто является объектом расследования: короли, президенты или чиновники низших рангов. Поэтому с самого начала нужно учитывать, чему может подвергаться оффшорная сделка.

Правила налогообложения оффшорных стран

Они известны своими низкими требованиями по налогам. Однако в связи с этим возникает логичный вопрос – а в чем выгода такой деятельности? Следует отметить, что существуют различные виды налогов таких зон.

- Классическая система, по которой с вкладчиков или компаний не взимаются никакие проценты, но тогда введен ежегодный взнос, который может достигать нескольких тысяч долларов. Выгода стран в том, что они имеют фиксированный доход, и благодаря такой политике нужны для респондентов, поэтому пользуются большой популярностью.

- Второй вид предусматривает взыскание процентов. Но они настолько мизерны, что вкладчик фактического не замечает убытков. Налог на прибыль может достигать 9-12%. По сравнению с тем, что заплатит дома – разница просто колоссальная. Поэтому многие потребителей обращаются за помощью к странам-офшорам.

- Налоги территориальной принадлежностью. Довольно интересная система существует в некоторых странах, которая предусматривает взыскание в случае, если респондент проводит деловую деятельность на его территории или получает прибыль с некоторых источников этой оффшорной страны. Если такая информация не подтвердится, платить налоги не потребуется.

- Есть такие офшоры, которые предусматривают очень высокие налогообложения. Но при выполнении определенных условий, которые благоприятно влияют на развитие этой страны и не нарушают правила и законы, государство может выдавать специальные льготы, которые существенно снижают процент.

Как вы видите, различные подходы и законы функционирования оффшорных зон несут в себе многие детали, с которыми обязательно нужно ознакомиться, чтобы в конечном итоге не понести убытки. Важно уметь просчитывать все ходы и постоянно изучать рынок.

Россия и налогообложения оффшорных компаний

Еще в недалеком прошлом исследования показывали, что практически 90% бизнеса, который принято называть крупным, находилось в тени. Оффшорные организации были настолько популярным методом сэкономить деньги, что бизнесмены даже не рассматривали возможности демонстрировать собственные поступления и платить за них налог.

Однако в 2015 году началась борьба с теневым бизнесом, и созрел план вывести оффшорные средства и компании на российский рынок. Для этого людям, которые имеют бизнес в России, или причастны к доходам из бюджета Российской Федерации, должны сообщить обо всех видах деятельности, которую они проводят в России и за ее пределами.

Процент подоходного налога, который придется заплатить, может составлять от 13 до 20%.

Мы рассказали об оффшорном бизнесе и его типичные схемы и хотим отметить, что это довольно неоднозначное дело. А идёт результат во вред или во благо – решайте, смотря на ситуацию с собственной точки зрения.