Налоговая система Германии довольно сложная. Человеку, который не имеет опыта существования внутри ее рамок, непросто разобраться во всех тонкостях работы фискальных органов и оптимизации для сокращения издержек и получения собственной выгоды. Особенно много проблем возникает у иностранцев. Поэтому если вы планируете сотрудничать с компаниями, базирующимися в ФРГ, переехать или просто расширить кругозор за счет изучения наиболее благоприятных зон для вложения собственных инвестиций, предварительно ознакомьтесь с основными принципами формирования налоговой базы в Германии, а также тем, к каким видам обязательных государственных взносов нужно быть готовым и как можно сэкономить.

Стоит ли ехать в ФРГ: основные принципы налоговой системы Германии и какие есть налоги

Эта прогрессивная страна, которая локомотивом тянет за собой почти всю Европу. Чтобы иметь возможности содержать огромное количество иммигрантов, стабилизировать ситуацию в ЕС, а также держать собственную систему на плаву, необходимо проводить грамотную экономическую политику. Фискальная система – ее неотъемлемая часть.

Таблица сравнения налогов ФРГ с другими странами

| Налог | Германия | Великобритания | Франция | Россия |

| На прибыль | 25 | 25; 33 | 34-42 | 20 |

| На доходы физических лиц | 0-51 | 10;22;45 | 0-54 | 9;13;15;30;35 |

| НДС | 7;16 | 17,5 | 19,6; 22; 7; 5,5 | 0;10;18 |

| Отчисления на социальные нужды |

13 | 2;9;5,35;5,25 | 6,3 | 34 |

В ФРГ осуществляются реформы в области порядка изъятия обязательных государственных взносов. Цель преобразований проста и привлекательна – стимулировать экономический рост и развивать рыночные механизмы. Стремление государства к облегчению налогового бремени, привлечению инвестиций (не только внутренних, но и зарубежных), а также поддержке малого бизнеса – это важная характеристика потенциала страны.

В налоговой системе Германии предусматривают начисление сумм на разных уровнях, а значит, нужно быть готовым к существенным финансовым вливаниям денег в местные и федеральные бюджеты. Несмотря на то, что НДС и сбор с дохода предприятий являются здесь едва ли не самыми низкими на территории Старого Света, дополнительные обязательные взносы компенсируют разницу. Так, например, к сумме прогрессивного налога на прибыль в Германии прибавляют дополнительный сбор, который фактически платится за объединение территории ФРГ. Местные власти взимают плату за торговую деятельность. Причем ставка не фиксирована. Ее размер зависит от региона, в котором коммерческое предприятие реализует свою деятельность.

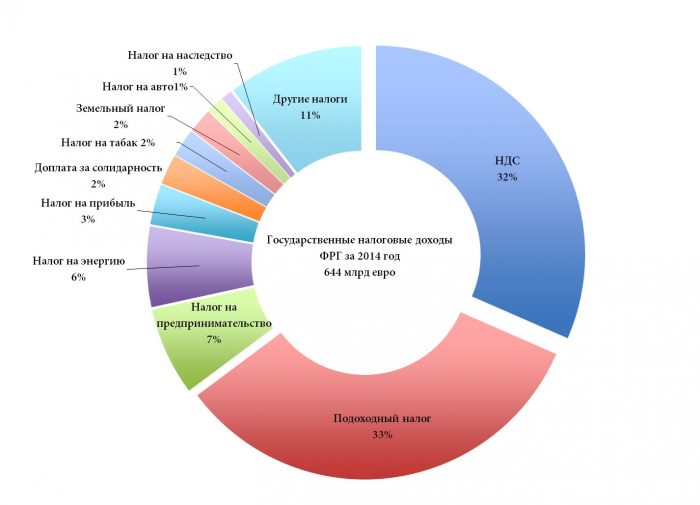

Кроме того, в ФРГ высококвалифицированный человеческий капитал. Это предопределяет высокую стоимость рабочей силы. За право жить и работать в ФРГ платят много. Вот почему государственные обязательные взносы являются важнейшим источником доходов государства. Более 80% денег в бюджет поступает из средств, заработанных предприятиями, и личных доходов граждан. Шкала подоходного налога в Германии – прогрессивная. Ставка варьируется в пределах от 19 до 51%.

Основные принципы построения системы налогообложения в Германии

Все налоги можно разделить на 3 основные группы: на доход, на имущество, на потребление и сделки. Первая группа включает в себя сборы с физических лиц (подоходный), отчисления с прибыли предприятия и с хозяйственной деятельности. Ко второй группе относятся платежи на землю, на дарение и наследование. К третьей группе относят налог на приобретение имущества и НДС.

Кроме того, в число ключевых мотивов (принципов), которые задают вектор развития экономики, входят:

- Максимальный минимализм. Налоги настолько малы, насколько это позволяет система (да, при уровне жизни в ФРГ эти налоги действительно считаются минимально необходимыми для поддержания текущего состояния системы и создания перспектив развития). Кроме того, затраты, которые несут фискальные органы в ходе взимания взносов, тоже должны быть сведены к минимуму.

- Развитие конкуренции. Налоги в этой стране служат только одной цели – развитию. Поэтому ни при каких условиях они не могут быть направлены против развития легальной коммерческой деятельности в любом секторе производства или услуг. Напротив, их главная задача – стимулирование прогресса.

- Справедливость распределения доходов. Разница между самыми бедными и богатыми иллюстрирует неравенство, существующее в обществе. Оно является причиной высокого уровня преступности, ущемления прав и экономических проблем. Чтобы нивелировать негативные последствия разных зарплат и доходов, местное правительство делает все для того, чтобы деньги в обществе были распределены максимально справедливо.

- Следование принципам структурного распределения. ФРГ – федерация. Соответственно, уровней бюджета несколько. Это предопределяет необходимость многоуровневого взимания налогов. Ставки меняются от субъекта к субъекту, учитывая экономические особенности того или иного региона.

- Конфиденциальность. Да, государство должно получать деньги от своих граждан и вправе рассчитывать на соблюдение правил уплаты. В то же время властный аппарат принимает на себя обязанность уважать частную жизнь граждан. То есть от людей, проживающих на территории ФРГ, не требуют открытия частной информации, а сотрудники налоговых служб ответственно хранят данные о налогоплательщиках.

- Соответствие размера государственных взносов услугам, которые получают граждане. Это самый главный пункт. Деньги лиц, передающих свои средства в казну, не расходуются на содержание неких внешних фондов, не скрываются в подземельях мифических хранилищ, а идут на развитие системы здравоохранения, образование, внедрение социальных программ поддержки и стабилизацию собственной экономики.

- Создание условий для международного сотрудничества. Если у вас бизнес в Германии, вы можете сотрудничать с компаниями, которые находятся в других странах мира. Экономика территории респектабельная, а значит, крупнейшие банки будут охотно вести с вами дела. Кроме того, имея фирмы в ФРГ и России, вы можете оптимизировать собственные налоги за счет исключения двойного налогообложения.

Налоговые классы в Германии

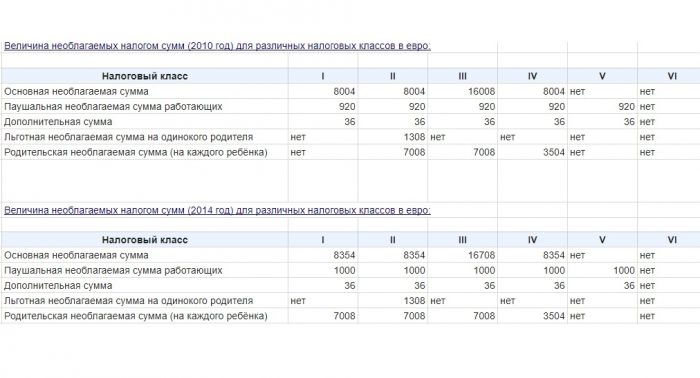

Важную роль в определении налогообложения играет социальный статус человека. В Германии есть шесть классов налогов, которые влияют на величину социальных выплат:

- Холостые и незамужние, люди, состоящие в браке, но их супруги не живут в республике или же они не проживают в месте, разведенные, сожители, вдовы и вдовцы (если после смерти прошло больше года, а также нерезиденты.

- Те же, что из 1 класса, если они в одиночку воспитывают одного и более несовершеннолетнего ребенка и имеют право на государственную помощь.

- Состоящие в браке или сожительстве и ведущие общее хозяйство, которые не выбрали 4 класс, а также вдовы и вдовцы, которые до смерти вели общее хозяйство, а с момента смерти не прошло более года. Если один супруг выбирает 3 класс, то второй автоматически переходит в 5. Это выгодно, когда первый зарабатывает значительно больше второго.

- Партнеры, чей доход примерно равный, проживающее вместе и ведущие общее хозяйство. Те, которые не выбрали 3, причисляются к этому классу.

- Люди, чей партнер зарегистрирован в 3 классе.

- Совмещающие деятельность на нескольких работах и те, кто получает много и не имеет необлагаемых средств.

Чтобы относится к определенному классу, требуется заранее написать заявление, иначе вас автоматически могут неверно определить и списать большую сумму.

Ответственность за неуплату налогов в Германии

Налоги в ФРГ одни из самых больших в Европе. Однако в этом государстве действует закон: ты платишь налоговые отчисления там, где постоянно живешь. Неуплата является серьезным нарушением закона и наказывается штрафом или уголовной ответственностью. Если человек это сделал по неосторожности (забыл), то ему назначают штраф до 25 тысяч евро, если же создаются деяния, которые препятствуют уплате сбора, то ему выписывают штраф до 5 тысяч.

Минимальный размер санкций – 6 месяцев лишения свободы – из-за небольшого сокращения налоговой выплаты. Если же человек намеренно не уплачивает пошлину, то его могут лишить свободы сроком до 5 лет.

Германия – это респектабельность, за которую нужно хорошо платить. Здесь тяжело содержать офшорную фирму, хотя бы из-за того, что все компании обязаны предоставлять достаточно подробную налоговую отчетность. Однако если вы хотите открыть устойчивый, стабильный бизнес, для развития которого будут созданы все условия, ФРГ – идеальный вариант.

Налоговая система ФРГ непростая. Чтобы ничего не упустить и быть уверенным в собственной выгоде, нужно советоваться и консультироваться. Однако пропустить какие-либо взносы достаточно сложно – уведомления всегда приходят на почту, по типу того, как мы получаем квитанции за пользование коммунальными услугами. Главное – не забывайте, что все сборы, которые вы выплачиваете, идут на пользу вашему же бизнесу.

Подоходный налог в Германии: сколько платят за качество жизни

Обязательный взнос с личных доходов физических лиц и предприятий колеблется от 19 до 51%, он относится к категории совместных налогов.

В ФРГ есть совместные сборы. Часть из них поступает в федеральную казну, а другая часть – в местный бюджет (в переводе на язык административно-территориального деления России – уровень субъектов). Таких налогов не так много – помимо взносов с доходов сюда входят взносы за деятельность корпораций, оборот (НДС). Поскольку они имеют ключевое значение для бюджета страны, право устанавливать их принадлежит федеральному уровню власти.

Однако с подоходным сбором не все так просто. Он единственный из перечисленных выше поступлений в бюджеты, который распределяется между тремя уровнями, а не двумя.

- в центр – 42.5% поступлений;

- в бюджет земель – 42,5%;

- в казну вотчин – 15,5%.

Налоговой базой являются доходы обычных граждан – физических лиц. Они взимаются вне зависимости от источника происхождения (да, платить придется с совершенно любых поступлений), а главное, гражданства. По факту, вы можете быть подданным любого другого государства, но если доход возник на территории ФРГ, заплатить обязательный сбор вы должны будете на территории федеративной республики. По ее ставкам.

Подоходный налог в Германии платится на основе декларации либо в качестве взносов с полученных доходов в ходе занятия какой-либо деятельностью.

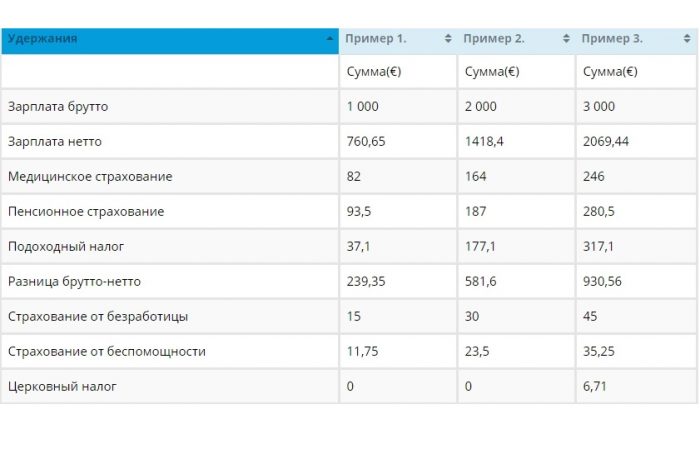

Пример вычисления чистой заработной платы

Подоходный налог рассчитывается по брутто-з/п. Налог на доходы не начисляется в случае, если годовой уровень зарплаты работник меньше установленного МРОТ, 9 тысяч евро в 2018 году. Но даже при зарплате иже минимальной с неё полагаются социальные выплаты и страховые сборы.

Для удобства расчетов налоговых платежей рекомендуем использовать онлайн-калькуляторы немецких зарплат, такие как https://www.bmf-steuerrechner.de/bl2018/; https://www.brutto-netto-rechner.info; http://www.n-heydorn.de/steuer.html. Так, налоговая ставка в зависимости от дохода составляет: от 9 до 54,058 тысяч евро в год – 14%, 54,058-256,304 тысячи – 42%, свыше 256,3 тысяч – 45%.

Отчисления состоят из следующих платежей:

- Пенсионные отчисления при максимальном значении достигают 67%. Для иностранцев есть возможность при возврате на Родину запросить свою немецкую пенсию обратно.

- На медстраховку уходит 14,6% от брутто-зарплаты. В неё входит оплата лекарств, консультации врача, лечение зубов, рентген, стационарные процедуры. Все затраты на оздоровление возмещают именно из этой суммы.

- Страхование на случай безработицы – 3 процента от брутто-з/п. Эти деньги доступны тем лицам, которые делали отчисления хотя бы год за последние пять лет и зарегистрировались в немецком управлении труда.

- Страхование от беспомощности – 2,55 процента для оплаты нахождения в домах престарелых для будущих пенсионеров.

- Церковный налог оплачивается 8% лицами, которые официально состоят в церковных учреждениях или закреплены за ними.

Еще несколько цифр для примера. Если вы получаете меньше пороговой суммы в 13 499 евро, платить с доходов ничего не придется. При поступлениях свыше этой суммы, процент, который будет нужно перевести государству, стартует с минимального показателя в 22,9%. Максимальный процент – 51. Он предусмотрен для доходов, которые превышают 114 695 евро.

Налог на недвижимость в Германии

Один из способов заработка и удачного инвестирования для иностранцев – это приобретение недвижимого имущества и передача собственности в аренду. Однако в этой связи заинтересованные лица обеспокоены размеров взносов, которые нужно платить с объекта.

На самом деле, как такого, понятия налога на недвижимость в Германии не существует. Здесь взимаются другие виды платежей – имущественный и земельный.

Базой для первого вида выступает собственность плательщика. Расчет итоговой суммы и предоставляемых льгот происходит на основании оценки имущества по видам материальных ценностей. За квартиру в Берлине налог не превышает 200 евро.

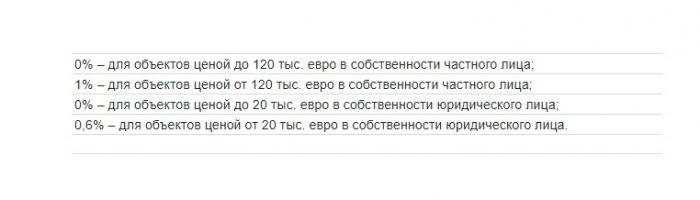

Второй вид предусматривает налогообложение земельной собственности. Этот налог уплачивается вне зависимости от правосубъектности – его вносят как физические, так и юридические лица. Кстати, этот вид взносов не зависит от размера доходов. Ставки варьируются от 0,26% до 0,35%.

Его можно оплатить в налоговом управлении города или банковским переводом.

Налоги физических лиц

Налог на землю

Этим сбором облагаются все владельцы земельных участков. Вся сумма, полученная от сборов, отправляется в муниципальные органы. При этом он абсолютно одинаковый как для граждан, так и для иностранцев, и составляет 1,5%.

На дарение и наследование

Ставки налога зависят при этом от уровня родства, суммы имущества и класса. Стоимость наследства, как и везде, высчитывается нотариусом, исходя из рыночной.

- 1 класс родства – дети, супруги, внуки, бабушки, дедушки – если сумма меньше 75 тысяч евро, то ставка – 7%, до 300 тысяч – 11%, до 600 тысяч – 15%.

- 2 класс родства – родители, братья, сестры, племянницы и племянники – до 75 тысяч – 15%, до 300 тысяч – 20%, до 600 тысяч – 25%.

- 3 класс родства – остальные наследники -30%, вне зависимости от суммы.

На транспортное средство

Налог на машину в Германии зависит от класса экологии, возраста авто и стоимости. Автомобиль облагается пошлиной, если он зарегистрирован в ФРГ или постоянно пребывает на территории государства. Бумага на оплату выдается только после регистрации и высчитывается индивидуально, в зависимости от вида ТС, года выпуска, типа двигателя, объёма выброса вредных веществ и объема двигателя. Так, на каждые превышающие допустимую величину 110 грамм 10 грамм выбросов начисляется по 20 евро.

Как заполнить декларацию

Для людей, которые проживают на территории государства более 6 месяцев, подают декларацию о доходах. Если человек относится к 3, 4, 5 и 6 классам, то это является обязательным, для остальных есть исключения.

Налоговая декларация включает в себя основную форму и дополнительную (N – для работников по найму, K – для детей, KSO – для владельцев недвижимости, имеющие денежные накопления и материальные блага).

К вычету принимаются траты:

- для обучения за свой счет другой профессии (в том числе учебные материалы, отель, одежда для учебы);

- проезд к месту учебы и работы;

- взносы на благотворительность;

- уход за пожилыми и больными родственниками;

- непредвиденные расходы.

Способы подачи декларации:

- обратиться к консультанту;

- пойти в офис фискальной службы;

- в интернете с помощью программы ELSTER или на сайтах-помощниках.

Проверяют заявление 2-3 недели, после которых приходит уведомление о переплате или доплате. Все необходимо сделать до 31 мая года после отчетного. Штраф за несвоевременную подачу – от 10% суммы налогов, но не более 25 тысяч евро.

За что полагаются вычеты

Не все вносят одинаковые суммы. Помимо того, что сами ставки неодинаковы (из-за прогрессивной шкалы), существует система вычетов, которая снижает налогооблагаемую базу. Так, из суммы, с которой вы должны заплатить обязательный сбор вычитаются расходы на пользование общественным транспортом, социальную помощь и некоторые другие статьи. Кроме того, некоторые корректировки в ставку могут вноситься в индивидуальном порядке относительно определенных групп населения – например, лиц старше 64 лет.

Нивелируются суммы, затраченные на пожертвования, страховые взносы, прохождение обучения с целью повышения собственной квалификации. Расходы, которые не могут быть заранее спрогнозированы (лечение в медицинских учреждениях, уход за членом семьи, нуждающемся в уходе и лечении), тоже вычитаются из общей массы.

Сумма вычета особых затрат может составлять от 5 до 10% от общей массы. Что касается конкретных сумм, то процентная ставка будет зависеть от дохода. Все, что больше 204 000 евро предусматривает отправление в казну почти половины заработанного (47%).

Государство не взимает пошлину со следующих выплат:

- оплата оздоровительных процедур, фитнес-студий;

- проезд до работы и обратно;

- затраты по уходу за малолетними детьми;

- продукты по сниженной цене.

Налоги на юридических лиц в Германии

Корпорации платят обязательные взносы с прибыли. Ставка – 25%. Но и она одинакова не для всех. В Германии существует деление повинности на ограниченную и неограниченную. Первый вариант предусмотрен для компаний, которые расположены вне пределов территории ФРГ, но доходы получают внутри государственных границ. Второй вид ответственности существует для резидентных фирм. Декларации нужно предоставлять не позднее окончания отчетного периода, которое наступает 31 мая. Делать это нужно вне зависимости от организационно-правовой формы. Взносы распределяются по кварталам, в равных долях. Платятся они каждую четвертую часть года в 10-х числах.

Помимо декларации, придется предоставить:

- баланс;

- сведения о полученной за текущий период прибыли, а также понесенных убытках;

- письменное сообщение ревизоров о состоянии предприятия;

- официальная ксерографическая копия решений акционеров.

Вычислений из базы, на основе которых рассчитываются сборы, тоже много. Сюда входят:

- резервные фонды, существующие для выравнивания ситуации из-за инфляции;

- амортизация;

- пожертвования в социальные фонды;

- расходы, понесенные в результате удовлетворения представительских целей (в допустимых пределах).

Ставка колеблется от 23% до 33% (включая торговый налог). Кроме того, им придется оплатить сбор:

- с приобретения недвижимости:

- с земли;

- с содержания недвижимого имущества;

- с автомобилей (если он состоит в собственности юридических лиц);

- с дивидендов, депозитов и ценных бумаг.

Ставка НДС в Германии

Статья государственного дохода от налога на добавленную стоимость достаточно существенная. Она составляет почти тридцать процентов (28, если точнее) от общего веса в бюджете страны. Объектом для формирования базы сборов является стоимость товаров или услуг. НДС составляет 19% – обычная ставка, и 7% – пониженная. Здесь тоже существует множество нюансов.

Например, ваша компания находится на старте собственного развития и стремлений ad astra и, соответственно, получает невысокий доход. Он ниже предусмотренной ставки, с который взимается НДС. Возможны следующие варианты:

- Вообще не платить налог, оформив освобождение на основе суммы полученного дохода. Так может поступить фирма, зарегистрированная в области сельского хозяйства или лесной промышленности, а также работающая на экспорт. От НДС освобождаются врачи, ветеринары, страховые агенты.

- Уплачивать, но по ставке в 80% от той, которая существует для вашего товара.

- При обороте предприятия в 32,5 тысяч евро, оно имеет право на освобождение от обязательных взносов в следующем календарном периоде.

Налог корпораций Körperschaftsteuer

К корпорациям в Германии относят таких юридических лиц, как акционерные общества, кооперативы, ООО. Налоговая ставка составляет 15%, к ней добавляется сбор солидарности в размере 5,5 процентов. Существует два механизма начисления данного вида налога:

- для неограниченно налогообязанных организаций. Для корпораций, которые содержат центр управления в виде офиса, расположенного на территории Германии ведется расчет налога от прибыли, в том числе, нереализованной, например, рост стоимости актива.

- для ограниченно налогообязанных компаний. Если фирма не имеет зарегистрированного центра координации в ФРГ, либо он расположен за её пределами, компания оплачивает налог с доходов от деятельности на немецкой земле. При этом учитывается соглашение об избежании двойного налогообложения. при уменьшении налоговой базы.

Налог на коммерческую деятельность Gewerbesteuer

Сумма взымаемых процентов составляет примерно 3,5 от дохода от коммерческой деятельности. Предусмотрен вычет для ИПшников и товариществ в виде 24,5 тысяч евро.

Сбор солидарности Solidaritätszuschlag

Налог находится в прямой зависимости от величины начисления налога корпорации и составляет 5,5 % её части. Он оплачивается лицами, причастными к корпоративному налогу вне зависимости от гражданства и национальности.

Сумма налоговых отчислений для юридических лиц в среднем достигает 25-30 процентов.